Danske Bank Quarterly House View, Summer 2021

Global gjenåpning krever en fin balansegang som investor

Vi befinner oss i en økonomisk konjunktursyklus på steroider, der en forsiktig tilnærming til aksjemarkedene er den rette strategien for øyeblikket.

"Som investor gjelder det derfor å være ekstremt oppmerksom for øyeblikket, slik at du kan utnytte mulighetene som oppstår og ikke foretar for mange feilvalg."

Frank Øland

Sjefstrateg i

Danske Bank

Akkurat nå gjelder det å få det beste ut av den økonomiske boomen som den globale gjenåpningen fører med seg, men samtidig må man være beredt på at bølgen kanskje snart når toppen.

De siste månedene har utrullingen av coronavaksiner ført til en gradvis gjenåpning av en lang rekke vestlige økonomier, og aksjemarkedene har generelt reagert positivt på utviklingen. Det er imidlertid ingen fasit på hvordan man som investor bør navigere når verden reiser seg etter en pandemi. Nå har vi opplevd en økonomisk konjunktursyklus på steroider, der vi på omtrent ett år har gått fra solid vekst til dyp resesjon, og nå er vi i en økonomisk boom.

Som investor gjelder det derfor å være ekstremt oppmerksom for øyeblikket, slik at du kan utnytte mulighetene som oppstår, og unngå å ta feil valg. Dette setter vi fokus på i denne utgaven av Quarterly House View – men først et kort tilbakeblikk på siste kvartal.

Vinnerne hittil i år

USA, Storbritannia, og Israel var raskest ute med utrullingen av vaksiner og gradvis gjenåpning av samfunnet, og siden har en lang rekke europeiske land fulgt etter. Færre restriksjoner er ensbetydende med økt økonomisk aktivitet, og vi har sett bred framgang i økonomiske data som f.eks. tillitsindikatorer (PMI), forbruk, bedriftenes investeringer og sysselsetting.

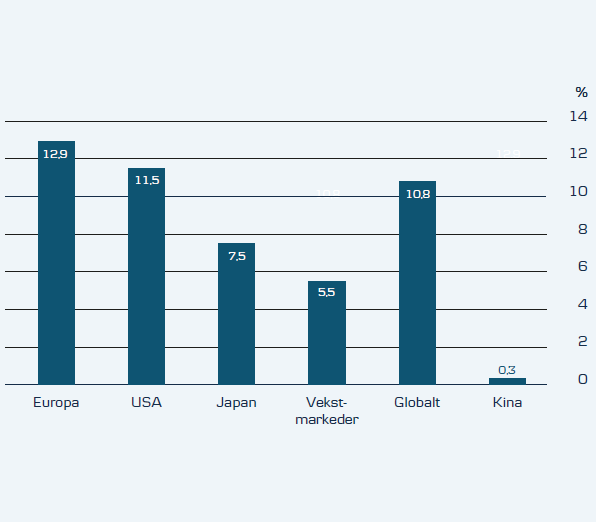

Også aksjemarkedene har nytt godt av gjenåpningen av samfunnene rundt i verden. Avkastning for globale aksjer ligger på 10-11 prosent så langt i år, regnet i lokal valuta. Hvis vi dykker litt dypere ned i materie, ser vi riktignok at det er betydelige sektorforskjeller.

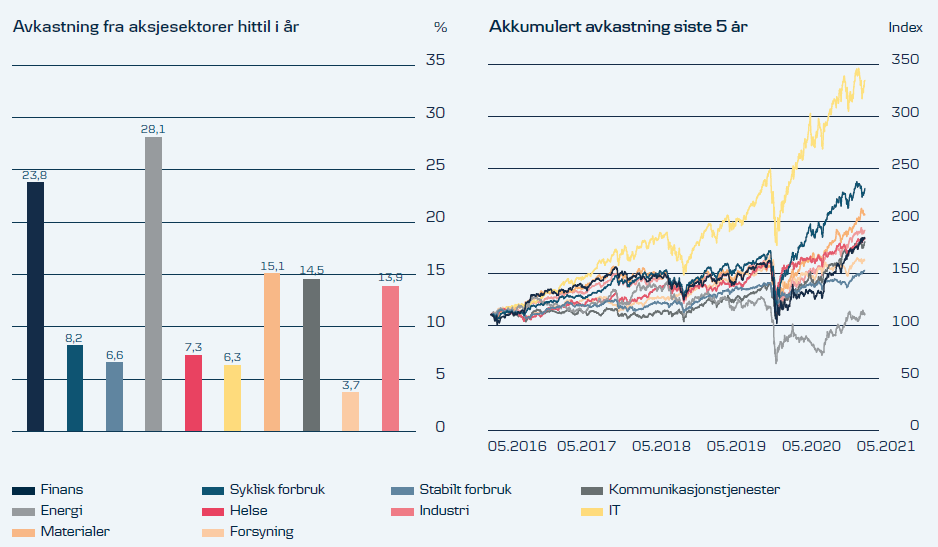

Sykliske sektorer som energi, finans og råvarer har klart seg aller best, ettersom de får mest medvind fra det økonomiske oppsvinget, mens de defensive sektorene har blitt hengende etter. Teknologiaksjene har også hatt en svakere start på året. Hittil i år har vinnerformelen for investorene vært å unngå de dyreste vekstaksjene til fordel for de billigere sykliske aksjene.

Generelt har selskapenes inntjening overrasket positivt i år i forhold til konsensusforventningene, og resultatsesongen har ikke gitt motivasjon til å selge aksjer. Derimot forventer vi at de positive effektene av gjenåpningen av samfunnet i stor grad allerede er priset inn i aksjekursene. Etter den siste resultatsesongen reagerte ikke aksjekursene like positivt på de sterke inntjeningstallene som man normalt kunne forventet. Dette er jo også et tegn på at de positive effektene allerede er priset inn i kursene.

Som investor er det store spørsmålet derfor hvor mye det er å hente i aksjemarkedene.

Avkastning fra aksjer hittil i år

Avkastning regnet i lokal valuta siden årsskiftet.

Akkumulert avkastning siste 5 år

En tricky situasjon foran oss

Økonomisk vekst er vanligvis en sentral drivkraft for stigende aksjekurser. I perioder med økende vekst klarer aksjer og andre risikoaktiva seg vanligvis godt – og her blir situasjonen tricky når vi ser inn i framtiden.

På den ene siden er det fortsatt et godt stykke igjen til full friskmelding av den globale økonomien. USA er et godt eksempel på dette. Selv om amerikanerne har kommet langt med å vaksinere befolkningen, ligger sysselsettingen fortsatt langt under nivået før coronakrisen. Dette indikerer at det på kort sikt fortsatt er et betydelig potensial for økt økonomisk vekst. Når samfunnet åpner ytterligere opp og vender tilbake til en mer normal hverdager dette isolert sett en positiv faktor for aksjer.

På den andre siden er finansmarkedene som kjent framtidsrettede av natur. Investorene forsøker etter beste evne å regne inn forventede framtidige scenarier i investeringene sine, og finnes det indikasjoner på at veksten innen overskuelig framtid vil avta, kan det bli bråbrems for aksjekursene.

Ri gjenåpningsbølgen forsiktig

Her har vi saken i et nøtteskall: Med en økonomisk aktivitet som akselererer ekstremt raskt i takt med gjenåpningene, kan vi fort havne i en situasjon der veksten når en topp. Dette ser vi allerede de første indikasjonene på når vi studerer de økonomiske tillitsindikatorene i USA.

Samtidig er aksjer for øyeblikket høyt priset sett i historisk kontekst, blant annet målt i P/E, som angir den prisen man som investor betaler per krones forventede framtidige inntjening i selskapene. Dette kan fort forsterke investorenes bekymringer for hvor høy avkastning aksjer kan levere framover.

Samlet sett gir de ovenstående faktorene grobunn for perioder med økt volatilitet i aksjemarkedene, og for investorer krever den kommende tiden derfor en delikat balansegang. Man bør ri gjenåpningsbølgen, men samtidig være beredt på at den kanskje snart topper seg.

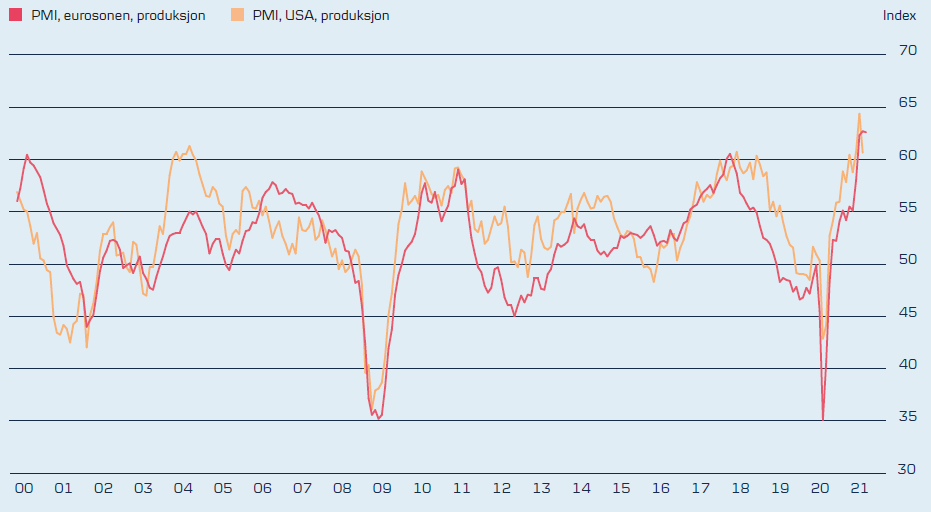

Tillitsindikatorer illusterer den økonomiske boomen

Både i USA og Europa har vi i den senere tiden sett svært høye tillitsindikatorer (PMI) for produksjonssiden av økonomien. Verdier over 50 indikerer at et flertall ser framgang, og de siste PMI-dataene rundt 60 understreker den økonomiske boomen vi opplever i takt med gjenåpningen av en rekke økonomier. I USA viste riktignok de siste dataene en tilbakegang, men fortsatt ligger tallene på et svært høyt nivå. Dette kan imidlertid indikere at vi nærmer oss et punkt der akselerasjonen i veksten vil avta.

Kilde: Macrobond. United States, Business Surveys, ISM, Report on Business, Manufacturing, Purchasing Managers’, Index. Euro Area, IHS Markit, Manufacturing PMI.

Liten overvekt i aksjer

I Danske Bank håndterer vi denne balansegangen ved kun å ha en liten overvekt i aksjer. Vi forventer at globale aksjer i løpet av de kommende 12 månedene vil gi en avkastning i intervallet -1 til 4 prosent, regnet i euro. Selv om dette er en beskjeden avkastningsforventning, mener vi at det allikevel berettiger en liten overvekt i forhold til obligasjoner, der vi ser et enda mer begrenset avkastningspotensiale. Vi anerkjenner imidlertid at forholdet mellom avkastning og risiko for aksjer ser mindre attraktivt ut nå enn ved begynnelsen av året, og vi er derfor tilbakeholdne med å ta ytterligere risiko i porteføljene våre for øyeblikket.

Forventet avkastning fra globale aksjer de

kommende 12 månedene,

regnet i euro:

-1-4 %

Moderat overvekt i aksjer

Moderat undervekt i obligasjoner

Samtidig holder vi et våkent øye med rentene og inflasjonen, som har utløst flere perioder med markedsuro i år og trolig vil gjøre det igjen i tiden som kommer. En etterspørselsboom og knapphet på forskjellige råvarer og komponenter, som f.eks. databrikker, har ført til stigende priser. Tilbake i februar og mars hoppet den 10-årige renten i USA i været da investorene begynte å spekulere i når sentralbankene vil reagere på økningen i veksten og inflasjonsforventningene med pengepolitiske innstramninger.

De beste og dårligste aksjesektorene

Energi og finans har utviklet seg best hittil i år, etterfulgt av materialer, kommunikasjonstjenester og industri. Forsyning, IT og stabilt forbruk har gitt lavest avkastning.

Frykten for inflasjon er overdrevet

I etterkant har sentralbankene imidlertid til en viss grad klart å overbevise finansmarkedene om at det ikke venter pengepolitiske innstramninger rett rundt hjørnet, og at det betydelige løftet i inflasjonen er midlertidig. Denne oppfatningen deler vi i Danske Bank.

Vi mener at den økte inflasjonen i stor grad skyldes midlertidige ubalanser blant annet fordi vi nå kjøper mer materielle goder ettersom vi ikke har mulighet til å bruke pengene våre på opplevelser og reiser. Vi tror at dette vil endre seg når samfunnet åpner mer opp, og det blir lettelser i reiserestriksjonene.

Dette betyr imidlertid ikke at en frykt for inflasjon og stigende renter i seg selv ikke kan være nok til å utløse perioder med nervøsitet og volatilitet. Mange av investorene er ekstra sensitive overfor inflasjonsdata. Hovedscenarioet vårt er imidlertid at vi ikke ser inflasjon og renteøkninger som en stor og mer vedvarende bremsekloss for aksjer og andre aktivaklasser i tiden som kommer.

På litt lengre sikt er det likevel ingen tvil om at sentralbankenes pengepolitikk vil bli et reelt tema. Selv om akselerasjonen i den økonomiske veksten muligens topper seg i overskuelig framtid, forventer vi fortsatt solid vekst. På et eller annet tidspunkt vil dette føre til et forsterket og velberettiget fokus på når sentralbankene begynner å stramme inn pengepolitikken. Erfaringsmessig kan dette skape en del markedsuro – men foreløpig mener vi at det er for tidlig å la seg rive med av denne bekymringen.

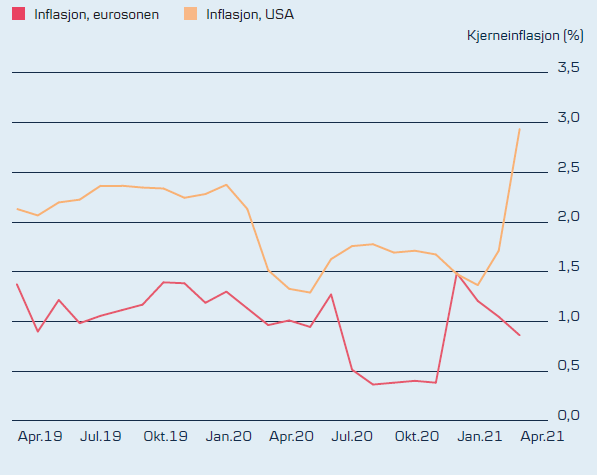

Økt inflasjon har utløst markedssvingninger

Stigende inflasjon i USA har i de siste månedene skapt nervøsitet i finansmarkedene, som frykter en negativ spiral av stigende inflasjon og renter. Vi forventer imidlertid at den stigende inflasjonen er av en mer midlertidig karakter og blant annet skyldes noen ubalanser i forbruket, fordi folk har hatt et større forbruk av materielle goder enn reiser og opplevelser.

Grafen viser utviklingen i kjerneinflasjonen i USA og Eurosonen – dvs. prisutviklingen eksklusive næringsmidler og energi, som kan være preget av store prissvingninger som gjør bildet uklart i forhold til den underliggende prisutviklingen.

Kilde: Macrobond, ultimo april 2021. United States, Consumer Price Index, All Urban Consumers, U.S. City Average, All Items Less Food & Energy. Euro Area, HICP, Overall Index Excluding Energy, Food, Alcohol & Tobacco.

Ikke undervurder obligasjonene

Vårt overordnede budskap er dermed som følger: Til tross for mer dempede avkastningsforventninger enn ved årets begynnelse, ser vi fortsatt på aksjer som det foretrukne alternativet i porteføljen i forhold til obligasjoner, og vi opprettholder som nevnt en liten overvekt i aksjer.

Selv med rentestigninger i år, er rentene fortsatt lave. Ser vi på de mer risikable obligasjonene – som selskapsobligasjoner og vekstmarkedsobligasjoner – er kredittspennet, altså hvor mye man får betalt ut over risikofrirente, lav for øyeblikket. I tillegg peker pilen etter vårt syn fortsatt litt oppover for rentene det kommende året, noe som vil være ensbetydende med fallende obligasjonskurser.

Du må imidlertid ikke undervurdere betydningen av å inkludere obligasjoner i porteføljen din. De gir stabilitet i avkastningen, ikke minst i urolige tider, og selv om økonomien og finansmarkedene fortsatt rir på en gjenåpningsbølge, blir den ikke fri for daler underveis.

Regional allokering:

Her ser vi størst avkastningspotensial

NØYTRAL VEKT I USA

Vekstmomentet kan være nær toppen

Ser vi på de økonomiske tillitsindikatorene, er det tegn på at vekstmomentet allerede er i ferd med å nå toppen i USA. Det er likevel fortsatt ledig kapasitet i deler av økonomien, og sysselsettingen ligger fortsatt under nivået før coronakrisen. Det betyr at selv om akselerasjonen i veksten kanskje topper seg innen overskuelig framtid, bør vi fortsatt kunne se solid vekst i tiden etter. Den teknologitunge delen av det amerikanske aksjemarkedet har prestert dårlig i de siste månedene, i takt med investorenes fokus på mer sykliske sektorer. Vi har imidlertid fortsatt overvekt i IT, ettersom vi ser et attraktivt potensial i sektoren på 6 til 12 måneders sikt.

Når det gjelder regional allokering ser vi på kortere sikt et bedre avkastningspotensial i Europa, som ligger litt etter USA med tanke på gjenåpning og har en høyere andel av sykliske aksjer. Når vekstmomentet når toppen kan investorenes appetitt på sykliske aksjer riktignok kunne avta til fordel for selskaper med mer strukturell vekst – dvs. selskaper med underliggende vekst uavhengig av de økonomiske konjunkturene. Samtidig kan det komme et økt fokus på såkalte kvalitetsaksjer som ofte klarer seg best i mer urolige tider. Dette er selskaper som blant annet kjennetegnes ved begrenset gjeld og solid kontantstrøm, og selv om man kan finne denne typen aksjer i alle sektorer, er de spesielt utbredt innenfor den tradisjonelle IT-sektoren. USA har ledertrøyen både innenfor IT-aksjer og kvalitetsaksjer, og vi opprettholder derfor nøytral vekt i USA og følger

OVERVEKT I EUROPA:

Flere faktorer kan gi ytterligere medvind

Europa har havnet etter USA når det gjelder utrulling av vaksiner og gjenåpning av økonomien, men er i ferd med å hente seg inn. Europeiske aksjer har klart seg bra i det siste, drevet av gjenåpning og fokus på sykliske aksjer. Vi mener at vi vil se et sterkt momentum i den globale veksten enda en stund, og at dette fortsatt kan virke støttende på europeiske aksjer.

Selv når vekstmomentet når toppen, er det flere faktorer ved europeiske aksjer som det er verdt å merke seg. I takt med den økonomiske gjenopprettingen forventer vi litt høyere renter, noe som er positivt for finanssektoren, som veier tungt i Europa.

Samtidig er europeiske aksjer billigere enn amerikanske aksjer. Det kan i stor grad forklares ved at USA blant annet har flere kvalitetsaksjer og strukturelle vekstaksjer, men likevel kan dette bli en fordel for europeiske aksjer hvis den høye prisingen av aksjer begynner å bekymre investorene. Vi opprettholder derfor en overvekt i europeiske aksjer.

NØYTRAL VEKT I FREMVOKSENDE MARKEDER:

Corona og kinesisk vekstnedgang trekker ned

Aksjer fra fremvoksende markeder har underprestert i det siste. En del av forklaringen er at kinesiske myndigheter har redusert stimuliene til økonomien og at vekstmomentet i Kina nådde toppen mot slutten av 2020. Siden den kinesiske veksten nå ligger på et mer rolig nivå og utrullingen av vaksiner i mange fremvoksende markeder skjer i et langsommere tempo enn i de vestlige økonomiene, har fremvoksende markeder begrenset vekstmomentum for øyeblikket.

Samtidig vil den fortsatte økonomiske gjenopprettingen i USA med tiden gi økte spekulasjoner om pengepolitiske innstramninger fra den amerikanske sentralbanken, noe som kan føre til høyere amerikanske markedsrenter og en sterkere dollar. Dette er en dårlig kombinasjon for fremvoksende markeder der mange land har gjeld i dollar. Selv om aksjer fra fremvoksende markeder generelt er sykliske av natur og ofte presterer godt i perioder med økt risikoappetitt, opprettholder vi nøytral vekt i fremvoksende markeder.

UNDERVEKT I JAPAN:

Vi forventer motbakker

Japanske aksjer sliter fortsatt. De har hatt gode dager i år, hvor investorene har hatt fokus på verdiaksjer, som man finner mange av på det japanske aksjemarkedet.

Samtidig forventer vi generelt sett et økt investeringsnivå i mange selskaper, noe som er positivt for en del japanske selskaper. Dette endrer imidlertid ikke på at den økonomiske veksten i Japan er behersket, at utrullingen av vaksiner går sakte og at en fjerde bølge av coronaviruset trekker ned ytterligere. Dette har bidratt til at japanske aksjer har falt litt tilbake etter stigninger drevet av verdifokus – og vi mener at disse faktorene fortsatt kan gi utfordringer i tiden som kommer. Vi opprettholder derfor undervekten i japanske aksjer.

Obligasjoner:

Her ser vi størst avkastningspotensial

OVERVEKT I INVESTMENT GRADE-OBLIGASJONER:

Fortsatt en attraktiv middelvei

Investment grade er selskapsobligasjoner med høy kredittkvalitet. Kredittspennet på investment grade-obligasjoner – dvs. rentepåslaget i forhold til statsobligasjoner – er liten på grunn av den høye kredittkvaliteten.

Til gjengjeld tilbyr investment grade-obligasjoner en større grad av sikkerhet enn obligasjoner fra fremvoksende markeder og high yield-obligasjoner grunnet den lavere kredittrisikoen. Dermed er de en gyllen middelvei for øyeblikket. Vi opprettholder derfor overvekt i investment gradeobligasjoner.

NØYTRAL VEKT I OBLIGASJONER FRA FREMVOKSENDE MARKEDER:

Amerikansk pengepolitikk kan redusere medvinden

Normalt presterer obligasjoner fra fremvoksende markeder godt i perioder med økt risikoappetitt, og samtidig er det en positiv faktor at vi fortsatt forventer solid økonomisk vekst, selv etter at veksten sannsynligvis har nådd toppen i overskuelig framtid. Mange land kjemper imidlertid med en langsom vaksineutrulling. En fortsatt økonomisk gjenoppretting vil også gi økte spekulasjoner om en mindre ekspansiv pengepolitikk fra den amerikanske sentralbanken, noe som kan føre til høyere markedsrenter og en sterkere dollar. Dette er vanligvis en dårlig cocktail for obligasjoner fra fremvoksende markeder – blant annet fordi mange av landene har gjeld i dollar, som dermed blir dyrere å betjene, og fordi obligasjoner fra fremvoksende markeder relativt sett vil bli mindre attraktive i forhold til amerikanske obligasjoner. Derfor opprettholder vi nøytral vekt i obligasjoner fra fremvoksende markeder.

OVERVEKT I HIGH YIELD-OBLIGASJONER:

Positive faktorer overskygger de negative

High yield er selskapsobligasjoner med lav kredittkvalitet, og de støttes for øyeblikket av den solide veksten. Dette forventer vi også vil være tilfellet etter at momentet i veksten potensielt har nådd toppen i overskuelig framtid.

Kredittkvaliteten til high yield har ikke blitt spesielt dårligere under coronakrisen, og foreløpig ser vi derfor ikke på de stramme kredittspennene – dvs. det lave rentepåslaget i forhold til statsobligasjonene – som et vesentlig problem. Med utsikter til svakt stigende renter taler det ytterligere i high yields favør at de generelt sett er obligasjonstypen som har kortest varighet. Det betyr at obligasjonene har den minste kursfølsomheten ved stigende renter, som alt annet likt fører til fallende obligasjonskurser.

De største risikoene for high yield-obligasjoner er økt volatilitet i finansmarkedene, negative vekstoverraskelser, nye coronavarianter og frykt for pengepolitiske innstramninger. Dette gjelder imidlertid også for andre risikable aktiva. Alt i alt mener vi at de positive faktorene ved high yield-obligasjoner overskygger de negative, så vi opprettholder en liten overvekt.

UNDERVEKT I STATSOBLIGASJONER / NØYTRAL VEKT I INDEKSOBLIGASJONER:

Indeksobligasjoner er det foretrukne valget for øyeblikket

De lave rentenivåene er ensbetydende med lavt avkastningspotensial fra statsobligasjoner. I takt med den økonomiske gjenopprettingen kan vi samtidig forvente at rentene vil krype litt oppover, og dette vil i så fall ytterligere uthule avkastningen fra statsobligasjoner. Vi opprettholder derfor undervekt i tradisjonelle statsobligasjoner. Innenfor statsobligasjoner har vi imidlertid nøytral vekt i indeksobligasjoner, som har vært støttet av stigende inflasjonsforventninger. Dette forventer vi kan fortsette selv om den siste tidens kraftige stigning i amerikansk inflasjon trolig er av midlertidig karakter

Gjeldende allokering

Danske Bank forventer at aktivaklassen vi er overvekt i vil prestere bedre enn markedet generelt, og at aktivaklassen vi er undervekt i vil underprestere. I våre porteføljer har vi derfor en høyere andel av aktivaklassene vi overvekt i, enn det vi forventer å ha på lang sikt.

OVERORDNET ALLOKERING | |

| Aksjer | Overvekt |

| Obligasjoner | Undervekt |

OBLIGASJONER | |

| Obligasjoner | Nøytral vekt |

| Investment grade | Overvekt |

| High yield | Overvekt |

| Fremvoksende markeder obligasjoner | Nøytral vekt |

| Statsobligasjoner | Undervekt (dobbel) |

| Indeksobligasjoner | Nøytral vekt |

AKSJER - REGIONER | |

| USA | Overvekt |

| Europa | Overvekt |

| Fremvoksende markeder | Undervekt |

| Japan | Undervekt |

| Norge | Nøytral vekt |

Aksjer - sektorer | |

| Konsumvarer | Nøytral vekt |

| Energi | Nøytral vekt |

| Finans | Overvekt |

| Forsyning | Undervekt |

| Industri | Nøytral vekt |

| IT | Overvekt |

| Materialer | Nøytral vekt |

| Forbruksvarer | Undervekt |

| Helse | Nøytral vekt |

| Kommunikasjon | Nøytral vekt |

Innholdet er utarbeidet av Danske Bank. Det er Finanstilsynet som fører tilsyn med våre markedsaktiviteter i Norge. Informasjonen regnes som markedsføring og er ikke utarbeidet i samsvar med regelverket for investeringsanalyser. Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Informasjonen er ikke ment som en personlig anbefaling til mottageren. Ønsker du personlige investeringsråd anbefaler vi å ta kontakt med banken. For en fullverdig beskrivelse av de ulike produktene og tjenestene, henvises det til prisliste, produktark, prospekt og nøkkelinformasjon til de aktuelle verdipapirfondene. Investor anbefales å sette seg grundig inn i disse dokumentene før en investering foretas.

Les også

House View

En injeksjon av optimisme

Utrullingen av coronavaksiner varsler en gradvis gjenåpning av den globale økonomien og gir forutsetninger for videre oppgang i aksjemarkedene.

Kvartalsrapport høst 2024

Rapport: En høst preget av usikkerhet

Fersk rapport analyserer hvordan ulike scenarioer for amerikansk handels- og utenrikspolitikk kan skape store bølger for verdensøkonomien og Norden. Les rapporten her.

Økonomisk grenseland og (u)virkelighets-TV

Kjære leser! Det kan ikke stikkes under en stol at verdensøkonomien har blitt svakere gjennom 2019. Dagens skribleri gir en kort oppsummering av makroen og politikken.