Danske Bank kvartalsrapport, vår 2024

En god start på året gir løfter om mer

Rentekutt står på menyen i år - og dette er vel å merke rentekutt av de riktige grunnene. Dette kan støtte aksjemarkedene i den kommende perioden, etter at vi allerede har hatt en veldig god start på 2024.

"Vi tror at sentralbanken vil kutte renten av de riktige grunnene - nemlig at inflasjonen viser tydelige tegn til å være på vei ned mot sentralbankenes mål på rundt 2 prosent."

XX

XX i

Danske Bank

1. Lysere utsikter kan løfte aksjer ytterligere

Det er utsikter til en myk landing for verdensøkonomien, ettersom risikoen for en resesjon har avtatt. Særlig den amerikanske økonomien, med et ekstremt sterkt arbeidsmarked, har vist seg å være svært motstandsdyktig mot de massive rentehevingene fra sentralbankene de siste årene.

I tillegg ser vi tegn til at utfordringene industrien har stått overfor det siste halvannet året, går mot slutten. Dette vil være positivt for verdensøkonomien, og dermed også for aksjer. Den siste tiden har vi sett et løft i tillitsindikatoren (PMI) for den globale industrisektoren. Den ligger nå på 50, som indikerer fremgang, og vi ser også at alt ligger til rette for ytterligere fremgang. Vi har lenge sett en bedring i industrisektoren i Asia, som har en tendens til å ligge i forkant av den globale syklusen.

De lysere utsiktene for økonomien gjør imidlertid også at vi ikke venter store fall i markedsrentene, og derfor venter vi heller ikke at det blir store realisasjonsgevinster fra obligasjoner. Aksjer kan derimot (fortsatt) ha en god periode foran seg, med et sterkt makromomentum og med utsiktene til at sentralbankene vil sette ned styringsrentene. Globale aksjer har allerede hatt en svært god start på året, med stigninger på rundt 5–6 prosent. Vi ser med andre ord et potensial for ytterligere stigninger, selv om man absolutt ikke bør forvente at det skjer i samme rasende tempo som hittil i år.

Generelt ser vi også et bedre potensial i aksjer enn i obligasjoner i tiden som kommer, og anbefaler i dag investorer å ha en litt større andel aksjer i porteføljen enn de forventer å ha på lang sikt – og omvendt en litt lavere andel obligasjoner.

Aktuell allokering

![]()

Overvekt aksjer

![]()

Overvekt obligasjoner

2. Rentekutt ligger i kortene – og av de riktige grunnene

2024 blir året der sentralbankene senker styringsrenten igjen – men investorenes forventninger til når og hvor mye renten skal kuttes, varierer sterkt. Det som betyr noe er likevel ikke når og hvor mye renten senkes, men hvorfor.

Vi tror at sentralbankene vil kutte renten av de riktige grunnene – nemlig at inflasjonen viser tydelige tegn til å være på vei ned mot sentralbankenes mål på rundt 2 prosent. Så lenge dette er årsaken til rentekuttene, og ikke at økonomien er i trøbbel, vil det neppe være et stort problem for aksjemarkedet hvis rentekuttene kommer litt senere enn ventet, eller har litt mindre omfang enn man kanskje håpet. Færre rentekutt enn forventet er dermed ikke noe stort problem så lenge rentekuttene skyldes en robust økonomi, og ikke et nytt oppsving i inflasjonen.

Med andre ord er rentekutt av de rette grunnene avgjørende for aksjemarkedet i år.

3. Amerikanske aksjer er i en god stim – og det kan vedvare

Amerikanske aksjer er fortsatt et av markedene vi ser det beste avkastningspotensialet i. Den amerikanske økonomien er robust, og de massive rentehevingene fra den amerikanske sentralbanken har ikke hatt den ødeleggende effekten på veksten som mange fryktet, selv om sektoren for næringseiendommer viser enkelte tegn til krise.

Mange amerikanske forbrukere og virksomheter har vært flinke til å låse renten på lånene sine til de ekstremt lave nivåene som kom i kjølvannet av covid-19, og rentehevingene påvirker dermed økonomien mer gradvis. I tillegg har forbrukerne masse oppsparte midler å tære på, noe som også bidrar til å forsinke gjennomslaget av rentehevingene.

En myk landing for den amerikanske økonomien virker derfor som det mest sannsynlige scenariet. Dette er positivt for amerikanske aksjer, som allerede har et godt momentum. Særlig teknologiselskapene har skutt fart og levert mange gode tall fra siste regnskapssesong, noe som gir grunn til fortsatt optimisme.

De amerikanske aksjene skiller seg ut som et av de dyreste aksjemarkedene målt ved P/E, som indikerer hvor mye du som investor betaler per krone inntjening i virksomhetene. Dette kan delvis forklares med at sektorsammensetningen i det amerikanske aksjemarkedet har en høyere andel vekstaksjer, som typisk verdsettes dyrere, samt en høy andel såkalte kvalitetsaksjer. På lengre sikt har verdsettelsen av aksjene stor betydning for avkastningen, men på kortere sikt er dette erfaringsmessig mindre viktig – og vi forventer ikke at dette vil bremse amerikanske aksjer med det første.

Akkumulert avkastning siste 5 år

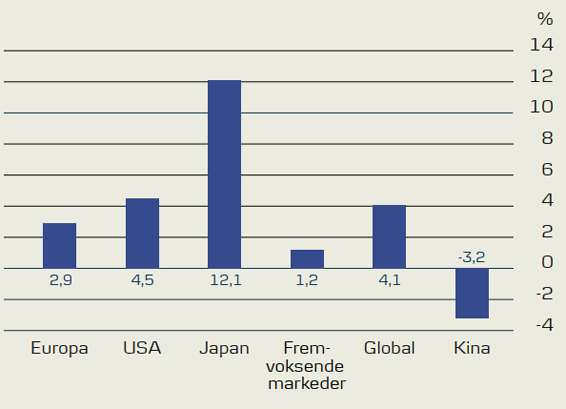

Avkastning fra aksjer hittil i år*

Kilde: Macrobond, data for MSCI-indeks, totalavkastning i lokal valuta. Utregnet per. 21.02.2024.

*Avkastning regnet i lokal valuta siden årsskiftet.

Historisk avkastning er ingen garanti for fremtidig avkastning. Fremtidig avkastning kan være negativ.

4. De mindre amerikanske selskapene har et potensial

Fra et historisk perspektiv er aksjer i amerikanske small cap-selskaper (dvs. mindre selskaper målt i markedsverdi) usedvanlig billige sammenlignet med de store large cap-selskapene. Særlig kan den forventede myke landingen for økonomien bli et positivt scenario for mindre og mellomstore amerikanske selskaper, siden disse normalt klarer seg bedre enn large cap-selskaper når det er et positivt vekstmomentum. Disse selskapene forventes også å dra nytte av det faktum at rentene har toppet seg, og derfor anser vi samlet sett at small capaksjer har et potensial.

Investeringer i mindre selskaper er imidlertid forbundet med høyere risiko, og bør derfor bare være et supplement til en bredere eksponering mot amerikanske aksjer. I tillegg anbefaler vi å ha et særlig fokus på såkalte kvalitetsaksjer i small cap-segmentet, da de vanligvis er mer robuste.

5. Vi har fortsatt et godt øye til japanske aksjer

I fjor våknet interessen for japanske aksjer hos mange investorer, etter mange år der de nærmest har vært direkte uønsket i mange porteføljer. Japan har kjempet med veldig lav inflasjon og svak økonomisk vekst i flere tiår, men i fjor så vi endelig at inflasjonen økte. Kombinert med god lønnsvekst og økende turisme ser vi nå nyvunnen tillit til den japanske økonomien og inntjening til japanske selskaper. I tillegg har japanske selskaper blitt mer aksjonærvennlige med blant annet økt utbytte, og en rekke reformer har bidratt til å øke selskapenes produktivitet og konkurransekraft, noe som kan gi bedre inntjeningsvekst i fremtiden.

Siden sommeren 2023 har vi anbefalt investorer å ha ekstra fokus på japanske aksjer i porteføljen. Dette holder vi fast ved, siden vi forventer at den gode trenden bare vil fortsette.

I tillegg til amerikanske aksjer (se punkt 3) er det fortsatt i japanske aksjer vi ser det beste avkastningspotensialet. Vi forventer også at japanske yen vil styrke seg i år, noe som vil gi enda bedre avkastning for utenlandske investorer. På den annen side vil en sterkere valuta utfordre de japanske selskapene, som i svært stor grad er rettet mot utlandet, ettersom det innebærer at varene deres blir dyrere. Vi forventer imidlertid ikke at valutastyrkingen vil være en betydelig brems for oppgangen i det japanske aksjemarkedet.

6. Utsiktene for Europa er i ferd med å snu til det bedre

Den europeiske økonomien unngikk så vidt en teknisk resesjon (to kvartaler på rad med negativ vekst) i 2023, men veksten har vært langt fra imponerende. En stram pengepolitikk og den svake veksten i Kina har tynget det europeiske markedet og industrisektoren. Vi ser imidlertid tegn til at ting er i ferd med å snu i industrien, noe som vil være positivt for det sykliske europeiske markedet. Derfor begynner vi å se litt mer positivt på europeiske aksjer enn vi gjorde gjennom hele 2023. Vi vurderer det slik at særlig utbytteaksjer kan være interessante.

Som nevnt forventer vi ikke betydelige rentekutt, noe som begrenser potensialet for realisasjonsgevinster på obligasjoner. Utbytte kan vurderes som et alternativ til rentebetalingene fra obligasjoner. Selskaper som betaler ut høye utbytter, er vanligvis relativt solide. Dette er ofte kvalitetsselskaper med stabile forretningsmodeller og forutsigbar inntjening, noe som er attraktive egenskaper i en tid der det tross alt fortsatt er en viss usikkerhet om de økonomiske utsiktene for Europa.

7. Vi foretrekker obligasjoner fremfor aksjer i emerging markets

Den kinesiske økonomien står under press på flere fronter. Eiendomssektoren, Kinas tidligere vekstmotor, er i krise. Dette påvirker også vanlige kinesiske forbrukeres lyst til å bruke penger – noe som er en brems på økonomien. Eksporten fikk seg også en knekk i fjor, da flere land opplevde lavere vekst, og dermed ikke hadde like høy etterspørsel etter kinesiske varer. I tillegg er forholdet til USA fortsatt spent, noe som betyr at investeringer i kinesiske aksjer går hånd i hånd med høy geopolitisk risiko. Emerging markets-segmentet omfatter mange andre land enn Kina, men Kina er tross alt en tungvekter når det kommer til aksjer. Dette er hovedårsaken til at emerging markets nå er segmentet vi ser det svakeste avkastningspotensialet for aksjer i. På den annen side ser vi gode avkastningsmuligheter i emerging markets-obligasjoner, ettersom de gir en mye lavere eksponering mot Kina og har forholdsvis attraktive renter. Akkurat nå foretrekker vi derfor at eksponeringen mot emerging

markets tas gjennom obligasjoner, selv om det selvsagt er visse risikoer også for denne aktivaklassen – for eksempel en potensiell styrking av dollaren, som vil gjøre det dyrere for emerging markets-land å betale renter og avdrag på de mange emerging markets-obligasjonene som er utstedt i dollar.

"Siden sommeren 2023 har vi anbefalt investorer å ha ekstra fokus på japanske aksjer i porteføljen. Dette holder vi fast ved, siden vi forventer at den gode trenden bare vil fortsette."

Omslaget i industrien er gode nyheter

Den store nedgangen i industrien ser ut til å gå mot slutten, og den globale PMI-tillitsindikatoren for industrien er tilbake på 50, noe som er et tegn på fremgang – og vi forventer at dette vil forbedres ytterligere.

Årsaken til at trenden har snudd, er at vi over tid har sett en bedring i industrisektoren i Asia, som har en tendens til å ligge i forkant av den globale syklusen. I tillegg snur endelig produksjons-PMI-ene i USA og Europa. En annen faktor er at de globale varelagrene ser ut til å ha kommet ned på tilstrekkelig lave nivåer til at bedriftene kan begynne å produsere i større skala igjen. I tillegg viser etterspørselen etter varer i USA tegn til å snu til det bedre.

Det forventede omslaget i industrisektoren spiller en viktig rolle, ettersom det støtter opp om en myk landing for verdensøkonomien og reduserer risikoen for resesjon. Det er også en støttefaktor for aksjer.

Lavkonjunkturen i industrien ser ut til å være over

Kilde: Macrobond

8. Angrepene i Rødehavet fører neppe til at inflasjonen skyter i været

I kjølvannet av krigen mellom Israel og Hamas har den iranskstøttede Houthi-militsen i Jemen angrepet en rekke kommersielle skip som seiler gjennom Rødehavet, og USA har svart med missilangrep.

Suezkanalen ved Rødehavet er en av de viktigste handelsrutene og den korteste sjøveien mellom Asia og Europa, men nå har flere rederier begynt å bruke en alternativ og lengre rute. Dette har ført til en betydelig økning i både fraktpriser og leveringstider. Situasjonen utgjør en risikofaktor for inflasjon, særlig i Europa, og kan minne om tiden under covid-19, da de globale fraktprisene skjøt i været. I dag er imidlertid etterspørselen etter varer på et helt annet nivå, noe som bidrar til å dempe effekten på inflasjonen. I tillegg er ikke produksjonen begrenset slik den var under nedstengningene. Sammen bidrar alle disse faktorene til at vi ikke får de samme flaskehalsene som under pandemien.

Alt dette betyr at vi i utgangspunktet ikke er så bekymret for at situasjonen i Rødehavet skal sende inflasjonen kraftig til værs – men hvis problemene vedvarer veldig lenge eller eskalerer ytterligere, kan det selvsagt forsterke de negative virkningene på økonomien og inflasjonen, særlig i Europa.

9. Valg og krig vil prege 2024 – men aksjemarkedet kan takle det

Av de mange valgene i 2024 vil naturlig nok det amerikanske presidentvalget i november ha størst betydning for finansmarkedene. Og hvis helse blir et tema i valgkampen, risikerer vi å få en gjentakelse av 2016, som var et dårlig år for helseaksjer. Grønne aksjer kan også bli påvirket, ettersom de forventede kandidatene – Donald Trump og Joe Biden – har svært ulik profil på dette punktet.

Det vil med andre ord være dårlig nytt for klimaet om Trump vinner, men det vil også være negativt for forholdet mellom USA og Kina, for NATO-samarbeidet og for USAs involvering i krigen i Ukraina. Hvis Trump vinner valget, vil det imidlertid ikke nødvendigvis være en ulempe for amerikanske aksjer. Trump vil blant annet ha et sterkt fokus på at økonomien skal gå så det griner, og at amerikanske aksjer gjør det bra. I tillegg til det amerikanske presidentvalget vil dessverre også konflikter rundt om i verden prege 2024. Krigen i Ukraina fortsetter med uforminsket styrke, og konflikten mellom Hamas og Israel har ført til økende uro i Midtøsten. Finansmarkedene reagerer ofte raskt på hendelser som skaper store overskrifter, men vi ser også en tendens til at denne effekten for det meste forsvinner over tid. Som langsiktig investor bør du ikke ta investeringsbeslutninger basert på denne typen konflikter, som det er vanskelig å forutsi utviklingen av.

10. Vi ser fortsatt potensial i IT og kommunikasjonstjenester

Vi tror rentetoppen ligger bak oss, og at vi går mot en periode med lavere, men positiv økonomisk vekst. Vi tror derfor ikke at de defensive sektorene helse og stabilt forbruk vil gjøre det så bra i månedene som kommer. Som nevnt kan den amerikanske valgkampen også stille helsesektoren i et negativt lys, noe som kan tynge sektoren ytterligere.

Vi ser det største potensialet i sektorene for IT og kommunikasjonstjenester, der inntjeningen i selskapene ofte kan vokse relativt uavhengig av den økonomiske veksten. I tillegg kan disse sektorene få ytterligere medvind fra megatrenden kunstig intelligens, som også blir et sentralt markedstema i 2024. I tillegg inneholder IT og kommunikasjonstjenester mange vekstaksjer som vil dra nytte av at rentene trolig har nådd toppen. Stigende renter eroderer den såkalte nåtidsverdien av selskapenes fremtidige inntjening. Dette rammer vekstaksjene hardest, ettersom en større andel av den forventede inntjeningen ligger lenger frem i tid. Selv om de økonomiske utsiktene har bedret seg, ligger vi fortsatt etter i konjunktursyklusen med lavere vekst. Derfor anbefaler vi fortsatt å fortsette å fokusere på kvalitet i investeringene. Kvalitetsaksjer kjennetegnes av lav gjeld, høy avkastning på egenkapitalen og stabil inntjeningsvekst.

De viktigste risikoene i tiden som kommer

Selv om vi generelt har forholdsvis positive forventinger til den kommende tiden, både når det gjelder økonomien og finansmarkedene, er det en rekke risikoer du skal være oppmerksom på:

Geopolitikk

En rekke geopolitiske konflikter kan eskalere – eller blusse opp igjen – og påvirke for eksempel den globale handelen eller de globale energiforsyningene. For tiden er spesielt Midtøsten et brennpunkt. Det amerikanske presidentvalget i november vil også få stor oppmerksomhet.

Inflasjon

Inflasjon har vært et brennaktuelt tema for verdensøkonomien og finansmarkedene de siste årene. Hvis den ikke fortsetter å avta som forventet i 2024, eller hvis den begynner å stige igjen, kan det virke negativ inn på både rentene og investeringsklimaet.

Pengepolitikk

Vi forventer en rekke rentenedsettelser i Europa og USA i år, men får vi en høyere inflasjon enn ventet, kan det få sentralbankene sentralbankene til å lempe betydelig mindre på pengepolitikken enn det vi ser for oss. Det kan presse markedsrentene i været og ramme både veksten og aksjene.

Økonomisk vekst

Det er fortsatt betydelig usikkerhet rundt den globale veksten i 2024. Hvis veksten blir lavere enn forventet, og vi i verste fall får en global økonomisk lavkonjunktur, kan det få en markant negativ effekt på finansmarkedene.

Virksomhetenes inntjening

Utviklingen i virksomhetenes inntjening i 2024 har sentral betydning for aksjemarkedene. Her kan det blant annet få vesentlig betydning i hvilket omfang en begrenset global vekst vil ramme virksomhetenes inntjening og inntjeningsforventninger.

Regional allokering: Her ser vi størst avkastningspotensial

OVERVEKT I AMERIKANSKE AKSJER:

Amerikanske aksjer kan ri videre på bølgen

Den amerikanske økonomien har vist seg å være svært robust, og har overrasket positivt på en rekke parametere. Til tross for de massive renteøkningene de siste årene viser privatforbruket og arbeidsmarkedet sterke tendenser, samtidig som det også er indikasjoner på at aktiviteten i industrien kan ha nådd et vendepunkt.

Positive veksttall, et fortsatt stramt arbeidsmarked og fallende inflasjon har bidratt til at risikoen for resesjon er betydelig redusert. I tillegg er det nå en forventning om at den amerikanske sentralbanken vil senke rentene flere ganger i løpet av året. Dette har ført til at amerikanske aksjer har hatt solide kursøkninger den siste tiden, som etter hvert har gjort amerikanske aksjer relativt dyre sammenlignet med både aksjehistorikken hittil og andre regioner. Vi tror imidlertid at dette momentumet kan fortsette, og derfor opprettholder vi overvekten i amerikanske aksjer.

DOBBEL UNDERVEKT I EMERGING MARKETS:

Risikoen er ikke verdt det

Kina er det viktigste aksjemarkedet innen emerging markets, og her har veksten vært skuffende. Den kinesiske regjeringen har iverksatt ulike tiltak for å støtte veksten, men landets utfordringer med en eiendomssektor under hardt press er fortsatt en stor risiko.

Emerging markets-aksjer har i lang tid gjort det betydelig dårligere enn de

andre regionene, og vi tror ikke dette kommer til å endre seg før eiendomssektoren i Kina kommer under kontroll. Forholdet mellom Kina og USA er også fortsatt en risiko, og en eventuell eskalering i konflikten mellom landene vil påvirke både Kina og andre emerging markets-land negativt.

Emerging markets-aksjer er imidlertid billig priset, og en myk landing i verdensøkonomien kan stimulere til økt eksport fra disse landene. Vi mener imidlertid at de potensielle mulighetene ikke oppveier de mange risikoene. Vi setter regionen på dobbel undervekt.

NØYTRAL VEKT I EUROPA:

Ting er i ferd med å snu for Europa

være mer motstandsdyktig enn vi fryktet etter en periode med høy inflasjon og flere rentehevinger. Særlig det europeiske arbeidsmarkedet har vært avgjørende for at europeisk økonomi nå ikke befinner seg i en resesjon.

Den europeiske industrisektoren har vært i en resesjon, men flere indikatorer tyder nå på at aktiviteten begynner å ta seg opp igjen. Samtidig forventer vi at Den europeiske sentralbanken vil lempe på pengepolitikken i år, noe som støtter veksten i regionen ytterligere. Vi setter europeiske aksjer på nøytral vekt.

OVERVEKT I JAPANSKE AKSJER:

Fortsatt et potensial i japanske aksjer

Den japanske økonomien er på et utmerket sted, med sunn lønnsvekst og flere turister, og vi forventer at den økonomiske veksten vil ta seg opp et hakk. Den japanske sentralbanken har gradvis begynt å stramme inn pengepolitikken, og ytterligere innstramminger ligger i kortene, selv om de ikke vil risikere å stramme inn for mye eller for tidlig. En innstramming i pengepolitikken vil trolig styrke japanske yen. Dette vil igjen være positivt for utenlandske investorer, som da får en valutagevinst på investeringene i japanske aksjer. Den svake valutaen har imidlertid så langt hjulpet eksportbedriftene i Japan, og en styrking av japanske yen vil dermed være i deres disfavør. Japanske aksjer har gjort det bra i det siste. En serie reformer for å øke bedriftenes produktivitet og konkurranseevne trer snart i kraft, noe som kan bidra til bedre inntjeningsvekst på sikt. Det japanske aksjemarkedet er imidlertid ganske syklisk, og inntjeningen i virksomhetene kan derfor også bli rammet når veksten avtar. Likevel er Japanske virksomheter godt konsolidert, og dermed godt rustet for mindre gode tider. Vi fortsetter å ha japanske aksjer på overvekt.

Obligasjoner: Her ser vi størst avkastningspotensial

NØYTRAL VEKT I INVESTMENT GRADE-OBLIGASJONER:

Ikke lenger vårt foretrukne valg

Investment grade er selskapsobligasjoner med høy kredittkvalitet, og de har dermed mindre risiko for å bli rammet av en eventuell oppbremsing i den økonomiske veksten og kredittinnstramminger enn selskapsobligasjoner med lav kredittkvalitet (high yield). Nå som sentralbankene er på vippen til rentenedsettelser, de verste kredittinnstrammingene ligger bak oss og vekstutsiktene har blitt markant bedre, er investment grade ikke lenger vår foretrukne obligasjonstype. Vi nedgraderer dem derfor fra overvekt til nøytral vekt. Merrenten i forhold til de sikreste statsobligasjonene er forholdsvis begrenset, og vi ser et bedre potensial ved å påta oss mer risiko i obligasjonsdelen av porteføljen ved å investere i emerging markets-obligasjoner i stedet.

OVERVEKT I EMERGING MARKETS-OBLIGASJONER:

Den beste måten å investere i emerging markets på

Emerging markets-obligasjoner er blant de mest risikofylte obligasjonstypene, men likevel sikrere enn high yield-obligasjoner. For tiden er emerging markets-obligasjoner – sett i historisk sammenheng – billige sammenlignet med high yield, samtidig som de tilbyr nesten samme rente. Motvinden fra de sterkt stigende rentene i 2022 og 2023 har avtatt, og vi forventer at rentene har nådd toppen, slik vi også forventer at en myk landing i økonomien vil støtte aktivaklassen.

Siden Kina utgjør en svært liten andel av emerging markets-obligasjoner sammenlignet med emerging markets-aksjer, foretrekker vi å ta eksponeringen mot emergings markets via obligasjoner i stedet for aksjer. Vi oppgraderer emerging markets-obligasjoner til en overvekt.

UNDERVEKT I HIGH YIELD-OBLIGASJONER:

For lav kompensasjon i forhold til de høye risikoene

High yield-obligasjoner er selskapsobligasjoner med lav kredittkvalitet. Kredittspreaden – det vil si merrenten i forhold til sikrere statsobligasjoner – er lav, så det er begrenset potensial for ytterligere innsnevring, noe som gir realisasjonsgevinster for investorene. Mange high yield-selskaper har vært flinke til å låse renten på det lave nivået rett etter covid-19, noe som har bidratt til at antallet konkurser har holdt seg lavt til tross for de massive renteøkningene. Mange lån må imidlertid konverteres i slutten av 2024 og i 2025, noe som kan trekke kredittspreaden opp senere på året – noe som i så fall vil være ensbetydende med kursfall for investorene. Vi ser bedre muligheter i andre aktivaklasser, og fortsetter å ha high yield-obligasjoner på undervekt.

NØYTRAL VEKT I STATSOBLIGASJONER/INDEKSOBLIGASJONER:

Attraktive renter, men begrenset potensial for realisasjonsgevinster

Inflasjonen har falt til et nivå der sentralbankene kan lene seg tilbake og holde rentene i ro. Nå er ikke spørsmålet lenger hvor mye lenger rentene skal opp, men heller hvor mange rentenedsettelser som kommer – og når de starter. Vi ser bedre muligheter i de kortsiktige obligasjonene, hvor vi fortsatt forventer små rentefall (og dermed også små realisasjonsgevinster), enn i langsiktige obligasjoner, hvor vi ikke forventer ytterligere realisasjonsgevinster de kommende 12 månedene. De løpende rentene er imidlertid på et av de høyeste nivåene på mange år, og dermed er avkastningspotensialet i sin helhet fortsatt ganske attraktivt. Inflasjonsforventningene har gått markant ned – særlig i Europa – men vi forventer at inflasjonen fortsatt vil falle de kommende kvartalene. Vi holder fast på en nøytral allokering mot både globale statsobligasjoner og indeksobligasjoner.

Gjeldende allokering

Danske Bank forventer at aktivaklassen vi er overvekt i vil prestere bedre enn markedet generelt, og at aktivaklassen vi er undervekt i vil underprestere. I våre porteføljer har vi derfor en høyere andel av aktivaklassene vi overvekt i enn det vi forventer å ha på lang sikt.

OVERORDNET ALLOKERING | |

| Aksjer | Overvekt |

| Obligasjoner | Undervekt |

OBLIGASJONER | |

| Lokale obligasjoner | Nøytral vekt |

| High yield | Undervekt |

| Fremvoksende markeder obligasjoner | Overvekt |

| Statsobligasjoner | Nøytral vekt |

| Indeksobligasjoner | Nøytral vekt |

| Norske obligasjoner | Nøytral vekt |

AKSJER - REGIONER | |

| USA | Overvekt |

| Europa | Nøytral vekt |

| Fremvoksende markeder | Undervekt (dobbelt) |

| Japan | Overvekt |

| Norge | Nøytral vekt |

Aksjer - sektorer | |

| Syklisk forbruk | Nøytral vekt |

| Energi | Nøytral vekt |

| Finans | Nøytral vekt |

| Forsyning | Nøytral vekt |

| Industri | Nøytral vekt |

| IT | Overvekt |

| Materialer | Nøytral vekt |

| Stabilt forbruk | Undervekt |

| Helse | Undervekt |

| Kommunikasjon | Overvekt |

Kilde: Danske Bank

Innholdet er utarbeidet av Danske Bank. Det er Finanstilsynet som fører tilsyn med våre markedsaktiviteter i Norge. Informasjonen regnes som markedsføring og er ikke utarbeidet i samsvar med regelverket for investeringsanalyser. Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Informasjonen er ikke ment som en personlig anbefaling til mottageren. Ønsker du personlige investeringsråd anbefaler vi å ta kontakt med banken. For en fullverdig beskrivelse av de ulike produktene og tjenestene, henvises det til prisliste, produktark, prospekt og nøkkelinformasjon til de aktuelle verdipapirfondene. Investor anbefales å sette seg grundig inn i disse dokumentene før en investering foretas.

Les også

Quarterly House View

Global gjenåpning krever balansegang som investor

Vi befinner oss i en økonomisk konjunktursyklus på steroider, der en forsiktig tilnærming til aksjemarkedene er den rette strategien for øyeblikket.

House View

En injeksjon av optimisme

Utrullingen av coronavaksiner varsler en gradvis gjenåpning av den globale økonomien og gir forutsetninger for videre oppgang i aksjemarkedene.

Kvartalsrapport høst 2024

Rapport: En høst preget av usikkerhet

Fersk rapport analyserer hvordan ulike scenarioer for amerikansk handels- og utenrikspolitikk kan skape store bølger for verdensøkonomien og Norden. Les rapporten her.