En jungel av renter

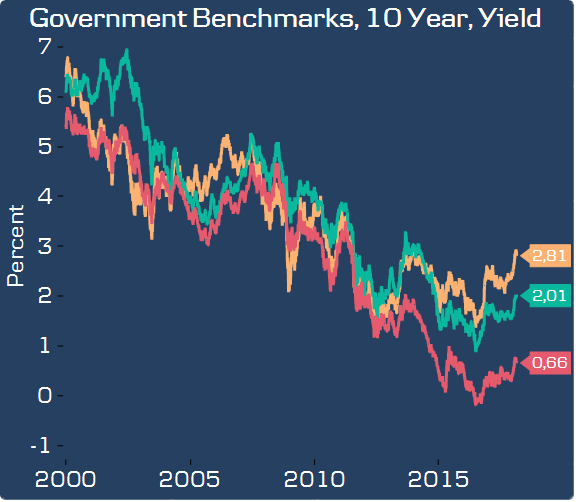

Det finnes mange ulike renter. Boliglånsrenter, innskuddsrenter, styringsrenter, statsrenter osv. De to rentekategoriene investorene følger mest med på er sentralbankenes styringsrenter og rentene på statsobligasjoner (markedsrenter). Mens styringsrentene fungerer som en «rettesnor» for hvor det generelle rentenivået skal ligge, sier statsrentene noe om hvor investorene tror rentenivået vil ligge frem i tid. Renteutviklingen er viktig for prisfastsettelsen av obligasjoner og aksjer. Derfor følges signaler fra sentralbankene om hvor styringsrenten er på vei, med argusøyne av investorene. Markedsrentene endres i takt med investorenes renteforventninger frem i tid.

Hvilke renter er det som stiger?

I USA har sentralbanken (FED) hevet styringsrenten 5 ganger siden desember 2015 - en svært varsom innstramming. Ingen andre sentralbanker i større økonomier har hevet styringsrenten etter finanskrisen - til tross for den beste utviklingen i verdensøkonomien på over 10 år. Årsaken er at inflasjonen - sentralbankenes viktigste målestokk for om styringsrenten skal endres, har vært for lav.

Men, den siste tiden har inflasjonen i USA begynt å røre på seg. Lønnsveksten (som har stor påvirkning på inflasjonen) har en stigende tendens, samtidig som mange bedrifter sier etterspørselen etter deres produkter og tjenester er så høy, at de kan sette opp prisene. Høyere oljepriser bidrar også. Dette løfter forventningene om hvor styringsrenten vil ligge frem i tid og dermed også statsrentene. Amerikanske renter er smittsomme og har trukket opp markedsrentene også i Norge og Eurosonen.

Kombinasjonen av stigende inflasjon og sentralbankenes ønske om å få en mindre stimulerende pengepolitikk, tyder på at vi går mot et regimeskift for finansmarkedene. Fra en periode med fallende renter til en periode med stigende renter.

Er stigende renter negativt for aksjer?

Ikke nødvendigvis. Det som kan innvirke negativt er at et høyere avkastningsnivå på renteplasseringer virke fristende for investorer som ønsker å redusere sin aksjeeksponering. I tillegg vil høyere renter gjøre det dyrere for selskapene å betjene eller ta opp ny gjeldsfinansiering. Stiger rentenivået mye, vil det gå ut over inntjeningen og potensialet for oppgang i aksjekursene. Kraftig og langvarig renteoppgang – et scenario vi ikke ser som sannsynlig – vil kunne kvele den økonomiske veksten.

En risikofaktor for aksjemarkedet er om rentene stiger kraftig og mer enn investorene er forberedt på. I tillegg vil aksjenes følsomhet for renteoppgang avhenge av utviklingen i økonomien. Aksjer er normalt mer immune mot renteoppgang når de økonomiske pilene stiger enn når de faller. Historisk har aksjer i USA mislikt en tiårig statsrente over 5% - i dag er smerteterskelen trolig et sted mellom 3,5 og 4%.

Ser vi tilbake i tid har stigende renter sammenfalt med høyere aksjekurser i nær 90% av tiden. Renteoppgang kan dempe aksjeverdsettelsen, men kursene kan likevel stige i takt med sterk inntjening.

Rentene skal ikke «til himmels»

Rentene stiger fra ekstremt lave nivåer. Fortsatt er det statsobligasjoner for om lag 10 mrd USD som handles med negativ rente. Inflasjonen i USA og Eurosonen er lavere enn sentralbankenes målsetning, og lite tilsier at inflasjonen skal løpe løpsk – blant annet pga. demografiske og teknologiske faktorer. Dette begrenser potensialet for hvor høyt rentene vil stige. På 12 måneders sikt tror vi at:- Den amerikanske tiårige statsrenten vil stige til 3,3% (fra 2,87%)

- Den tyske tiårige statsrenten vil stige til 1,2% (fra 0,63)

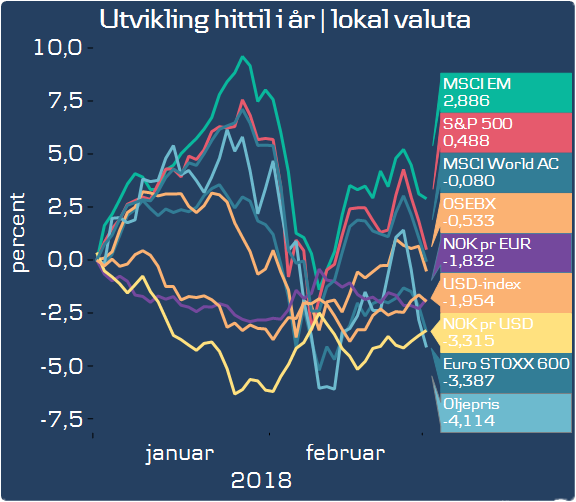

Gode utsikter for aksjer, men den enkleste avkastningen er bak oss

Gullhår-klimaet med akselererende økonomisk vekst og lave renter ga oss et perfekt aksjeklima gjennom 2017. Nå står en sterk økonomi og høy selskapsinntjening igjen som «ensomme» aksjedrivere. Stigende renter gjør investorene litt mer nervøse enn tidligere. Makroøkonomiske eller inntjeningsrelaterte skuffelser, og/eller uventede rentehopp, vil gi økt markedsturbulens. Vi forventer positiv, men lavere og mer urolig aksjeavkastning fremover.

Dette dokumentet er utarbeidet av Wealth Management i Danske Bank. Det er Finanstilsynet som fører tilsyn med våre markedsaktiviteter i Norge. Dokumentet er et markedsførings-dokument. Det betyr at det ikke er utarbeidet i samsvar med regelverket for investeringsanalyser. Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Produktinformasjonen i dokumentet er ikke ment som en personlig anbefaling til mottageren. Det foreligger ingen restriksjoner mot handel i forkant av utsendelse av markedsførings-materiale. Forfatteren av dette dokumentet kan motta bonus eller annen provisjonsbasert godtgjørelse knyttet til tilretteleggingen av-, utviklingen av- eller tegning/salg av finansielle produkter generelt eller til finansielle produkter omtalt i dette dokumentet. Dette dokumentet må ikke betraktes som et tilbud om kjøp eller salg av det finansielle produktet. For en fullverdig beskrivelse av produktet, henvises det til prospekt på de underliggende verdipapirfondene. Investor anbefales å sette seg grundig inn i disse dokumentene før en investering foretas.