Danske Bank Quarterly House View Winter 2020

Lys i enden av tunnelen

Etter et tøft år i coronavirusets tegn skaper en rekke faktorer grobunn for en viss optimisme for både global økonomi og investorer i 2021.

I takt med utviklingen, produksjonen og distribusjonen av vaksinene, forventer vi at det ytterligere kan lofte de okonomiske vekstutsiktene og markedsstemningen.

Christian Lie, sjefstrateg i Danske Bank Norge

Grobunn for en viss optimisme i 2021

Til tross for fortsatt usikkerhet rundt coronaviruset og den økonomiske veksten, ser vi gode forutsetninger for at det kommende året kan bli bra for risikoaktiva som f.eks. aksjer.

Coronaviruset rammer for øyeblikket ekstremt hardt i Europa og USA, men amerikanske aksjer vaker allikevel rundt historiske toppnivåer, og europeiske aksjer befinner seg rundt sitt høyeste nivå siden det store fallet på vårparten.

Det kan virke naturstridig, men det har sin egen logikk, for finansmarkedene ligger nesten alltid et skritt foran den aktuelle virkeligheten. Profesjonelle investorer forholder seg i større grad til hvordan verden forventes å se ut om et halvt eller et helt år – og hvis vi løfter blikket fra smittespredningen og de nye nedstengningene i Europa som vi ser nå, er det god grunn til en viss optimisme rundt aksjer og andre risikofylte aktiva, selv om det utvilsomt vil komme perioder med tilbakefall.

Drivkrefter for stigende kurser

La oss se på de vesentligste årsakene til optimisme:

VALGRESULTATET I USA: Den første er valget i USA, som falt gunstig ut for investorer. Med Joe Biden som president forventes større forutsigbarhet og mindre risiko for f.eks. eskalering av handelskrigen med Kina, og samtidig er det utsikter til en splittet kongress, der demokratene og republikanerne har flertall i hvert sitt kammer – henholdsvis representantenes hus og senatet. Dette gjør det ekstremt vanskelig for Joe

Biden og demokratene å få gjennomslag for agendaen om høyere skatter og økt regulering av blant annet energi- og helsesektoren, samt de store IT-selskapene. Det er en vinn-vinn-situasjon for investorer.

Det gjenstår riktignok et senatsvalg i delstaten Georgia i januar før vi får vite den endelige sammensetningen av senatet, og en splittet kongress betyr også at demokratene ikke får realisert sin enorme finanspolitiske hjelpepakke som var ment å skulle sette enda mer fart i den amerikanske veksten. Likevel har valgresultatet blitt positivt mottatt av finansmarkedene.

Forventet avkastning fra globale aksjer de

kommende 12 månedene,

regnet i euro:

3-8%

Overvekt i aksjer

Undervekt i obligasjoner

DEN ØKONOMISKE UTVIKLINGEN:

Selv om vi både opplever dager med positive og negative overraskelser i de makroøkonomiske dataene, har den generelle trenden pekt i riktig retning for tillitsindikatorer, forbrukerdata, arbeidsmarkedet i USA og den økonomiske veksten som helhet. Den makroøkonomiske framgangen har utgjort en beskyttelse mot større aksjekursfall i perioder der investorene har vært bekymret for en oppblussing av coronaviruset og skuffet over at amerikanske politikere ikke har vært i stand til å bli enige om en ny finanspolitisk hjelpepakke.

Den økonomiske utviklingen vil fortsatt være en avgjørende faktor for markedsutviklingen, og til tross for de nye coronarelaterte restriksjonene og nedstengningene, forventer vi at vi vil unngå en global resesjon som på våren, og at et økonomisk oppsving vil skyte fart i løpet av 2021. På kortere sikt vil imidlertid den nye bølgen av coronaviruset føre til at mange økonomiske data og nøkkeltall vil svekkes, og i Kina forventer vi en mer dempet utvikling etter en periode med høy akselerasjon i den økonomiske aktiviteten.

SELSKAPENES INNTJENING: Regnskapene for årets tredje kvartal overrasket positivt, ettersom en stor del av virksomhetene slo analytikernes forventninger til inntjeningen. Likevelvar markedsreaksjonen begrenset, og man kan dermed argumentere for at det tilsynelatende allerede er innregnet mye positivt i aksjekursene. Til gjengjeld bekreftet de solide regnskapene det vi også kan lese ut av makroøkonomiske data, nemlig at gjenopprettingen av den globale økonomien har vært på rett spor. Og hadde ikke regnskapene innfridd forventningene, ville vi trolig opplevd betydelig større usikkerhet og kurssvingninger i aksjemarkedene for øyeblikket. Selv om regnskapene ikke førte kursene lenger oppover, har de bidratt til å støtte opp under aksjekursene.

UTVIKLINGEN AV VAKSINER: Prikken over i-en er at vi med raske skritt nærmer oss ferdigutviklede vaksiner mot coronaviruset. Legemiddelselskapene Pfizer og Moderna kom først med særdeles sterke testdata, og de ble – som forventet – godt mottatt av finansmarkedene. For investorer signaliserer den gode nyheten at det finnes lys i tunnelen, og at vi godt kan være på vei inn i sluttfasen av den globale kampen mot coronaviruset. Det er ikke dermed sagt at viruset vil forsvinne fra jordens overflate, men effektive vaksiner er avgjørende for at vi skal få en full gjenåpning og gjenoppretting av den globale økonomien.

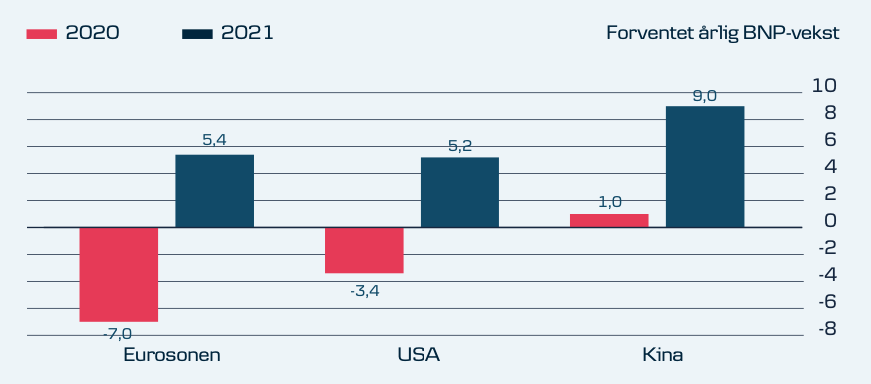

Forventet vekst i 2021

Danske Bank forventer et økonomisk oppsving neste år. Tallene er riktignok beheftet med betydelig usikkerhet og avhenger blant annet av hvordan coronasituasjonen fortsetter å utvikle seg.

Kilde: Danske Bank

Brexit spøker

fortsatt

– men skremmer oss ikke

Brexit spøker

fortsatt

– men skremmer oss ikke

EU og Storbritannia har ennå ikke kommet til enighet om framtidige samarbeidsvilkår når britene etter planen skal forlate EU ved årsskiftet. Dermed er en hard brexit fortsatt en reell risiko, og dette kan skape en negativ reaksjon på de europeiske aksjemarkedene. Vi forventer imidlertid at reaksjonen vil bli relativt kortvarig, ettersom risikoen for en hard brexit i stor grad må forventes å være innregnet i aksjekursene i Europa. Samtidig kan bare det å få en avklaring vise seg å bli en lettelse etter flere års vedvarende usikkerhet for både investorer og selskaper. Da vil berørte selskaper endelig få noe konkret å forholde seg til og planlegge etter. Umiddelbart ser vi større oppside for europeiske aksjer ved en fornuftig brexitavtale enn nedsiden er ved en hard brexit. For finansmarkedene kan en hard brexit være som å rive av et plaster – det gjør litt vondt akkurat når det skjer, men verden går raskt videre.

Vaksiner er den avgjørende faktoren

Effektive vaksiner vil være den avgjørende faktoren for å kunne bringe den globale økonomien tilbake til nivået før coronakrisen. For selv om vi har sett betydelige framskritt siden våren, lider arbeidsmarkedet, forbruket og selskapenes investeringsiver fortsatt under coronaviruset. Så lenge det finnes restriksjoner og nedstengninger, er det grenser for hvor mye fart det kan bli i den økonomiske aktiviteten.

Investorene har allerede tatt en del av gleden ved de kommende vaksinene på forskudd, men i takt med utviklingen, produksjonen og distribusjonen av vaksinene, forventer vi at det ytterligere kan løfte de økonomiske vekstutsiktene og markedsstemningen.

På kortere sikt har imidlertid coronaviruset fortsatt potensial til å skape sur stemning i finansmarkedene hvis restriksjonene og nedstengningene strammes til eller trekker ut i tid, hvis utrullingen av vaksiner ikke skjer så raskt og smidig som man håper eller hvis den økonomiske gjenopprettingen viser tegn til å gå i stå. Med andre ord er vi ikke ute av perioden med økt risiko for volatilitet og tilbakefall. Imidlertid vil sentralbankenes ekstremt ekspansive pengepolitikk, med svært lave renter og store obligasjonskjøp, fortsatt være en viktig støttefaktor for globale markeder, og med lav inflasjon og fortsatt høy arbeidsledighet er det etter vårt syn ikke utsikter til pengepolitiske innstramninger foreløpig. Tvert imot har den europeiske sentralbanken signalisert ytterligere lettelser i desember.

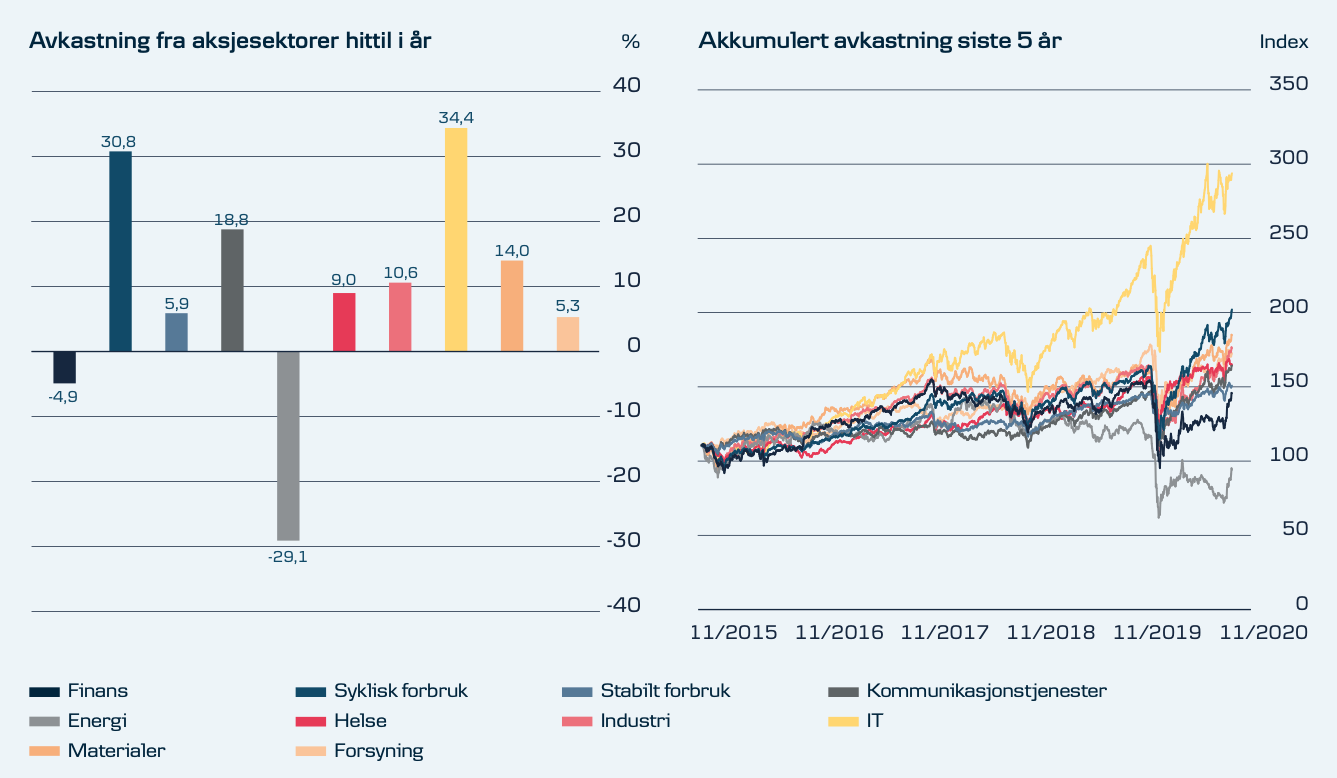

De beste og dårligste aksjesektorene

Årets vinnere i aksjemarkedene har hovedsakelig vært sektorer og selskaper med god strukturell vekst – dvs. en underliggende vekst som er uavhengig av de økonomiske konjunkturene. I en periode med stor usikkerhet rundt den økonomiske veksten har det vært naturlig for investorene å søke mot selskaper som kan levere vekst og god inntjening selv i utfordrende tider. Dette gjelder spesielt IT-sektoren, men også selskaper innenfor helse, kommunikasjonstjenester og e-handel, og det har blant annet løftet amerikanske og danske aksjer i år.

Blant årets dårligste sektorer i aksjemarkedene finner vi sykliske sektorer som energi og finans, som vanligvis klarer seg best i økonomiske oppgangstider. I den siste tiden har vi imidlertid sett en sektorrotasjon, der investorene i økende grad har vendt oppmerksomheten mot sykliske aksjer og begynner å posisjonere seg for bedre tider i 2021, med høyere vekst og mindre usikkerhet. Med vedvarende usikkerhet rundt den globale veksten og varigheten av restriksjoner og nedstengninger, mener vi imidlertid at det er for tidlig å fokusere altfor ensidig på sykliske aksjer. For øyeblikket foretrekker vi det beste fra begge verdener.

Sentralbankene er fortsatt medspillere

Vi har tidligere opplevd hvordan positive økonomiske nyheter kan ende opp med å få en negativ effekt på finansmarkedene, fordi den økonomiske framgangen utløser investorfrykt for at sentralbankene vil stramme inn pengepolitikken. På kortere sikt ser vi imidlertid en begrenset risiko for at denne dynamikken vil få fotfeste i finansmarkedene. Dette er det flere grunner til:

- For det første endret den amerikanske sentralbanken (Fed) strategi tidligere i år, slik at den nå navigerer etter et gjennomsnittlig inflasjonsmål på 2 %, og det er dette ordet som er forskjellen fra tidligere. Det betyr at Fed framover vil tillate perioder med inflasjon over 2 % og dermed ikke være så raske med å stramme inn pengepolitikken når arbeidsledigheten faller og inflasjonen kryper oppover. Selv om den økonomiske gjenopprettingen i USA skulle utvikle seg sterkere enn ventet, forventer vi at Fed ser gjennom fingrene med det i en periode.

- For det andre har sentralbankene indikert at de ikke nødvendigvis betrakter coronavaksiner som en game changer for økonomiens tilstand, og dette kan få stor betydning. Dette kan få investorene vekk fra å tenke at utviklingen og distribusjonen av vaksiner automatisk vil gå hånd i hånd med pengepolitiske innstramninger.

Alt i alt øker det sannsynligheten for at gode nyheter om coronavaksiner vil fungere som gode nyheter for finansmarkedene og ikke utvikler seg til dårlige.

Hvis forventningene holder stikk ...

Med utsikter til snarlige coronavaksiner og fortsatt framgang i verdensøkonomien, forventer vi et betydelig løft i selskapenes inntjening i 2021, og denne forventningen får ytterligere næring av at mange selskaper har vært flinke til å redusere kostnadene sine under coronakrisen. Det vil faktisk være en markant skuffelse hvis inntjeningen ikke stiger merkbart det kommende året. Da er aksjene rett og slett for dyre for øyeblikket, målt etter nøkkeltallet P/E, som uttrykker prisen man som investor betaler for en krones inntjening i selskapene.

Hvis forventningene våre til 2021 holder stikk, kan investorene imidlertid se fram til god avkastning fra aksjer i nivået 3-8 % (avkastningsforventning i euro). Samtidig er det et vesentlig poeng at de svært lave eller negative rentene på mange obligasjoner gir begrensede alternativer til aksjer, og vi forventer at dette vil bidra til å støtte aksjemarkedene. I Danske Bank holder vi derfor fast på en overvekt av aksjer i porteføljene og en undervekt av obligasjoner. Til tross for de positive forventningene våre til global vekst og risikoaktiva det kommende året, er det imidlertid bare snakk om en moderat overvekt av aksjer, ettersom vi anerkjenner at det fortsatt hersker betydelig usikkerhet rundt den globale veksten i 2021, samt at coronaviruset ikke har blitt beseiret ennå og på kort sikt kan utvikle seg til det verre før det blir bedre.

Vi forventer også at kombinasjonen av lave/negative renter og høyere vekst det kommende året vil virke støttende for andre risikofylte aktiva, der investorene har mulighet til å oppnå høyere avkastning enn på de sikreste obligasjonstypene. Dette gjelder ikke minst for vekstmarkedsobligasjoner.

Valget i USA er ikke over

5. januar 2021 skal velgerne i Georgia stemme over hvilke to senatorer som skal representere delstaten i kongressen i Washington.

Republikanerne forventes å vinne setene i Georgia, men hvis demokratene vinner begge setene, vil de kontrollere begge kongresskamrene – både senatet og representantenes hus. Det vil gjøre det mulig for Joe Biden og demokratene å vedta en omfattende finanspolitisk hjelpepakke for å løfte den amerikanske økonomien, noe som umiddelbart vil være positivt for aksjemarkedene. På den negative siden vil det øke sannsynligheten for høyere skatter og økt regulering.

Antagelig vil finansmarkedene foretrekke en splittet kongress, der demokratene og republikanerne kontrollerer hvert sitt kammer, ettersom det begrenser hvor mange endringer demokratene kan gjennomføre på det økonomiske området. Det er imidlertid ikke utelukket at partene kan bli enige om en mer begrenset finanspolitisk hjelpepakke – ikke minst hvis den amerikanske økonomien utvikler seg i feil retning.

Joe Biden har utpekt tidligere sentralbanksjef Janet Yellen som sin kommende finansminister, hvis hun blir godkjent av senatet. Valget har blitt positivt mottatt av finansmarkedene og gir et ytterligere løft til amerikanske aksjer, som vi overvekter for øyeblikket.

Regional allokering: Her ser vi størst avkastningspotensial

OVERVEKT I USA:

Vi har redusert vår overvekt, men ser fortsatt potensial

Siden våren har USA hatt solid framgang når det gjelder arbeidsmarked, privat forbruksvekst og bedriftenes kapitalinvesteringer. Imidlertid er økonomien fortsatt ikke fullstendig normalisert, noe som gir forventninger om en kraftig rekyl når etterhvert som vaksinene rulles ut og flere sektorer får medvind. Selskapenes inntjening har ikke blitt rammet like hardt av coronakrisen som i Europa, og vi forventer at den en sterkere økonomi gjennom 2021 også vil gi et betydelig løft i selskapenes inntjening. Samtidig gir den svært ekspansive pengepolitikken til den amerikanske sentralbanken fortsatt støtte til amerikanske aksjer.

Med den nåværende oppblomstringen av viruset i USA ser vi imidlertid en risiko for skjerpede restriksjoner og nedstengninger som kan påvirke økonomien og amerikanske aksjer, og samtidig har det amerikanske aksjemarkedet en høy andel vekstselskaper– dvs. med underliggende høy vekst uavhengig av de økonomiske forholdene. Disse har bidratt til å løfte det amerikanske aksjemarkedet i år, men kan potensielt hemme utviklingen i 2021 dersom investorene får større appetitt på mer sykliske aksjer, som trives best i økonomiske oppgangstider. Derfor har vi nylig redusert overvekten vår i amerikanske aksjer fra 10 til 5 prosentpoeng. Samtidig har vi økt andelen av amerikanske small cap-aksjer, som forventes å dra mer fordel av en økonomisk opptur enn de store teknologiselskapene.

UNDERVEKT I EUROPA:

Sykliske aksjer gjør regionen likevel mer interessant

Europeisk økonomi og europeiske aksjer har blitt hardt rammet av coronakrisen. Selv om vi forventer framgang i selskapenes inntjening i takt med økonomiske innhenting i 2021, har Europa fortsatt et lavere langsiktig vekstpotensial enn USA. Samtidig vil den nye bølgen av restriksjoner og nedstengninger på kort sikt legge en demper for økonomisk aktivitet og selskapenes inntjening.

Man kan argumentere for at Europa har ekstra mye å vinne på en vaksine. Dessuten er europeiske aksjer billigere enn amerikanske aksjer og har en større andel sykliske sektorer som f.eks. industri og finans, samt av de delene av syklisk forbruk som ikke er basert på e-handel. I takt med en forventet økonomisk bedring i 2021, forventer vi at investorer i økende grad vil få appetitt på de billigere og mer sykliske delene av aksjemarkedene, noe som kan støtte opp om europeiske aksjer. På kortere sikt er imidlertid en hard brexit en risiko, og de lavere vekstutsiktene i Europa bidrar også til at vi opprettholder undervekt i europeiske aksjer. Imidlertid har vi nylig redusert undervekten fra 10 til 5 prosentpoeng.

OVERVEKT I VEKSTMARKEDER:

Forventer høyest avkastning fra asiatiske aksjer

Kina har opplevd et sterkt comeback i den økonomiske aktiviteten siden i vår, og det har virket støttende for vekstmarkedsaksjer generelt – og kinesiske aksjer spesielt. Selv om vekstmomentet ser ut til å ha nådd toppen for denne gangen, målt etter PMI-indikatorer, samt at de kinesiske myndighetene vil begrense stimulansene via finans- og pengepolitikken, forventer vi ikke at vekstraten vil avta så mye at det går ut over interessen for vekstmarkedsaksjer. Den nye handelsavtalen mellom 15 land i Asia og stillehavsregionen vil bidra til å støtte opp om den økonomiske aktiviteten i mange asiatiske land, og valget av Joe Biden som ny amerikansk president demper risikoen for eskalering av handelskrigen mellom USA og Kina. Vi forventer fortsatt svært ekspansiv pengepolitikk fra den amerikanske sentralbanken, noe som reduserer sannsynligheten for en større dollarstyrking enn så lenge, og en svakere dollar og fortsatt lave amerikanske renter gjør det billigere for selskaper i vekstmarkedene å betjene gjelden de har i dollar.

Vi mener fortsatt at vekstmarkedsaksjer er attraktivt verdsatt, og samtidig inneholder vekstmarkedene en betydelig andel sykliske aksjer, som også kan gi støtte til disse aksjene hvis vi som forventet får stigende etterspørsel etter de mer sykliske delene av aksjemarkedene. Derfor opprettholder vi overvekt i vekstmarkedsaksjer, med hovedfokus på asiatiske aksjer, der vi for øyeblikket ser det mest attraktive avkastningspotensialet.

UNDERVEKT I JAPAN:

Begrenset potensial på lengre sikt

Japan var etter vårt syn et mindre attraktivt aksjemarked også før coronakrisen, og selv om vi forventer en rekyl i selskapenes inntjening i takt med bedringen av global økonomi, ser vi begrenset potensial på lengre sikt. Verdsettelsen av japanske aksjer ser attraktiv ut, men dette har vært tilfelle i lang tid, og hvis vi får en rotasjon mot sykliske aksjer i løpet av det kommende året – dvs. aksjer som er billig verdsatt ut fra nøkkeltall som P/E og P/B – foretrekker vi vekstmarkedsaksjer og amerikanske small cap-aksjer. Samtidig utgjør den japanske yenen en risikofaktor, fordi yen i perioder med styrket risikoappetitt vanligvis vil være en sikker havn-valuta som svekkes, noe som vil utvanne avkastningen fra japanske aksjer for oss nordmenn. Vi opprettholder undervekt i japanske aksjer.

Obligasjoner: Her ser vi størst avkastningspotensial

OVERVEKT I INVESTMENT GRADE-OBLIGASJONER:

Et bedre alternativ til statsobligasjoner

Investment grade er selskapsobligasjoner med høy kredittkvalitet, og i takt med økt risikoappetitt har vi sett en innsnevring av kredittpremiene på investment grade-obligasjoner – dvs. en reduksjon i den kompensasjonen investorer krever for å låne penger til selskapene, utover rentenivået på statspapirer. Vi anser likevel investment grade som et fornuftig valg for å oppnå en viss grad av sikkerhet i porteføljen i forhold til mer risikable obligasjonstyper. Sentralbankenes direkte obligasjonskjøp vil støtte investment grade hvis økonomien utvikler seg til det verre, og sentralbankenes ekstremt ekspansive pengepolitikk vil ytterligere bidra til å gjøre investment grade til et alternativ til de svært lave eller negative rentene på statsobligasjoner. Vi mener fortsatt at avkastningspotensialet på investment grade er verdt den økte kredittrisikoen sammenlignet med statsobligasjoner, og vi opprettholder derfor vår overvekt.

NØYTRAL VEKT I HIGH YIELD-OBLIGASJONER:

Vil være sårbare ved økt volatilitet

High yield er bedriftsobligasjoner med lav kredittkvalitet, og selv om vi har sett en innsnevring av risikopremiene i takt med bedringen av verdensøkonomien, ligger de fortsatt over nivået før coronakrisen. Det er dermed potensial for ytterligere inngang, med kursgevinster som resultat for investorene. Samtidig virker de svært lave eller negative rentene på statsobligasjoner støttende for high yield, fordi investorene søker mot mer risikable deler av obligasjonsmarkedet i jakten på avkastning. Vi kan imidlertid få en utvidelse av risikopremiene i perioder med markedsvolatilitet, eller hvis den økonomiske veksten skuffer. Ettersom vi fortsatt ser noe usikkerhet rundt den økonomiske utviklingen i 2021, opprettholder vi nøytralvekt i high yield.

OVERVEKT I VEKSTMARKEDSOBLIGASJONER:

Det beste valget blant mer risikable obligasjoner

Vekstmarkedsobligasjoner har hatt en sterk utvikling siden våren i takt med økonomisk gjenoppretting og økt risikoappetitt blant investorene. Risikopremiene er redusert, og fortsatt økonomisk framgang kan i samspill med jakten på meravkastning i lavrentemiljøet føre til ytterligere fall i risikopremiene og kursgevinster for investorene. Samtidig støttes vekstmarkedsobligasjoner av solid vekstimpuls fra Kina og en rekke andre vekstmarkeder, og vi forventer ikke at denne impulsen vil synke til et nivå der den utgjør et problem for vekstmarkedsobligasjonene. En ekspansiv pengepolitikk og en svak amerikansk dollar kan ytterligere øke kapitaltilstrømmingen til aktivaklassen, og god økonomisk vekst kan løfte kredittkvaliteten til en rekke vekstmarkedsøkonomier. En styrket dollar – f.eks. i tilfelle økt global usikkerhet – vil være en risiko for vekstmarkedsobligasjoner, ettersom det i så fall vil bli dyrere for vekstmarkedslandene å betjene gjelden de har i dollar. Alt i alt opprettholder vi overvekt i obligasjoner fra vekstmarkedene, som vi anser som det mest attraktive valget innenfor den mer risikable delen av obligasjonsmarkedet.

UNDERVEKT I GLOBALE STATSOBLIGASJONER/ INDEKSOBLIGASJONER:

Forventer beskjeden eller negativ avkastning

Rentenivået på globale statsobligasjoner balanserer fortsatt nær historiske bunnivåer og gir beskjeden eller negativ forventet avkastning fra de sikreste utstederlandene. I tillegg kan økt risikoappetitt drevet av økonomisk framgang føre til stigende markedsrenter, som er ensbetydende med fallende obligasjonskurser og ytterligere reduksjon i avkastningen. Vi opprettholder derfor undervekt i statsobligasjoner. Innenfor statsobligasjoner foretrekker vi for øyeblikket indeksobligasjoner framfor tradisjonelle obligasjoner, ettersom et økonomisk oppsving i 2021 kan føre til moderat høyere inflasjonsforventninger, noe som vil støtte opp om indeksobligasjoner. Vi har dermed en mindre undervekt i indeksobligasjoner enn i tradisjonelle statsobligasjoner.

Innholdet er utarbeidet av Danske Bank. Det er Finanstilsynet som fører tilsyn med våre markedsaktiviteter i Norge. Informasjonen regnes som markedsføring og er ikke utarbeidet i samsvar med regelverket for investeringsanalyser. Historisk avkastning er ingen pålitelig indikator for fremtidig avkastning. Informasjonen er ikke ment som en personlig anbefaling til mottageren. Ønsker du personlige investeringsråd anbefaler vi å ta kontakt med banken. For en fullverdig beskrivelse av de ulike produktene og tjenestene, henvises det til prisliste, produktark, prospekt og nøkkelinformasjon til de aktuelle verdipapirfondene. Investor anbefales å sette seg grundig inn i disse dokumentene før en investering foretas.

Quarterly House View

Global gjenåpning krever balansegang som investor

Vi befinner oss i en økonomisk konjunktursyklus på steroider, der en forsiktig tilnærming til aksjemarkedene er den rette strategien for øyeblikket.

House View

En injeksjon av optimisme

Utrullingen av coronavaksiner varsler en gradvis gjenåpning av den globale økonomien og gir forutsetninger for videre oppgang i aksjemarkedene.

Kvartalsrapport høst 2024

Rapport: En høst preget av usikkerhet

Fersk rapport analyserer hvordan ulike scenarioer for amerikansk handels- og utenrikspolitikk kan skape store bølger for verdensøkonomien og Norden. Les rapporten her.