| Anders Johansen | Sjefstrateg Danske Bank Norge |

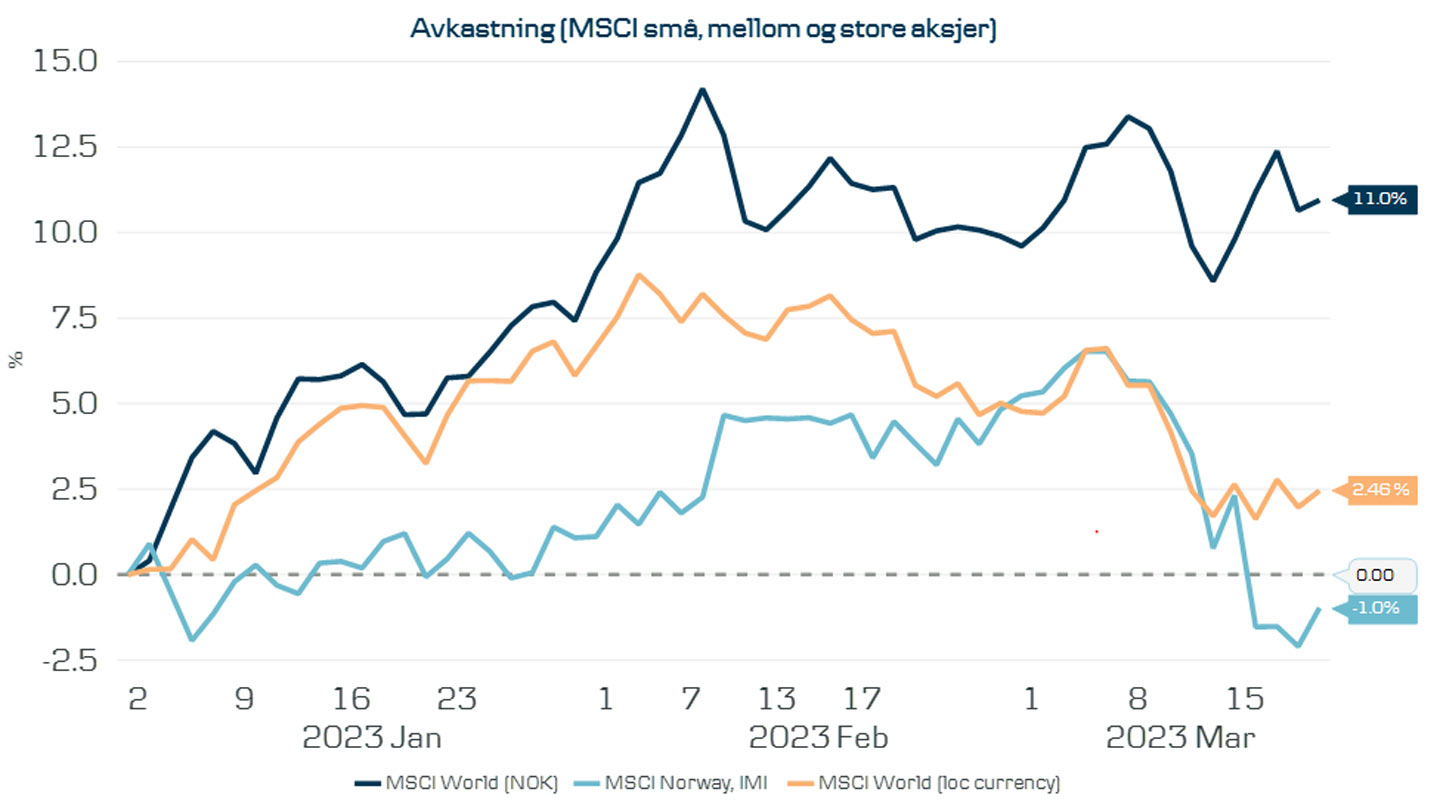

Kvartalet er snart over og det er på tide å se hvordan det har gått hittil i år. For å gjøre det, synes jeg bildet under (Bilde 1) gir gode knagger å henge historien på. Jeg følger den gule linjen som er MSCI global i lokal valuta fra venstre mot høyre:

- I januar steg markedet på forventninger om goldilocks; inflasjonen var fallende og økonomien klarte seg bedre enn ventet. Det var et håp om reakselerasjon i økonomien og økende optimisme.

- I februar ble makrodata litt «for bra» og rentene steg kraftig. Da flatet aksjemarkedet ut og begynte å falle moderat. Denne prosessen fortsatte til 9. mars.

- Da ble det tydelig at en del regionale banker i USA hadde jukset med risikostyringen. De hadde store innskudd basert på et smalt publikum, og i tillegg plassert likviditeten i lange statspapirer. Obligasjonene tapte verdi på grunn av stigende renter i 2022. Når ryktene begynte å gå om usikkerhet, forsvant store innskudd og obligasjonene måtte realiseres med tap. Dermed gikk Silicon Valley Bank konkurs som den største konkursen siden finanskrisen.

- Dette smittet til Credit Suisse som var i en sårbar situasjon etter flere år med store tap i investeringsbankvirksomheten. Når usikkerheten ble for stor, rømte både investorer og innskytere som medførte at sveitsiske myndigheter måtte orkestrere en overtagelse fra erkerivalen UBS i løpet av foregående helg. Der står vi i dag.

- Hvis man ser på den blå linjen, så er det globale aksjer i norske kroner. Den ligger snaue 10 % høyere enn den gule, og viser hvordan NOK har svekket seg gjennom året. Dette skyldes primært lav risikovilje og at den positive renteforskjellen mellom for eksempel Norge og Europa som har ligget mellom 1 og 2 prosentpoeng siden Euros introduksjon i 1999, er helt borte.

Bilde 1 – Globale og norske aksjer i lokal valuta og NOK

Kilde: MSCI og Macrobond

Hva skjer fremover?

Sentralbankene verden over har en vanskelig jobb foran seg. De skal forsøke å få ned inflasjonen samtidig som arbeidsledigheten stiger litt, men ikke for mye. På toppen av dette har de nå fått en lettere nervøs bankbransje som trolig vil stramme inn sine utlån i en periode fremover. På marginen er strammere utlånspraksis i bankene positivt for alle som har mye gjeld, siden sentralbankene da ikke trenger å stramme til like mye, ettersom bankene gjør en del av denne jobben.

Svingningene kommer til å fortsette i perioden fremover ettersom vi gradvis får svar på om det finnes flere banker som har problemer, og om inflasjonen har sett toppen, eller om sentralbankene må sette rentene videre opp. På kort sikt dominerer nyheter om banker, og på mellomlang sikt er vi tilbake til inflasjonsdiskusjoner med mindre bankkrisen forverres fra der vi står i dag.

For mer detaljer om både svak norsk krone og hva investorer bør gjøre, se også mine to tidligere kommentarer:

Hold deg oppdatert innen investeringsområdet

Vil du bli en smartere investor og lære mer om hva som rører seg i markedet?

Få med deg forvalter og makroekspert Anders Johansen også i andre kanaler:

Podcast | Danske Bænkers

Med Lone Sjursen Kleveland som samtale- og sparringspartner tar Anders Johansen deg gjennom hva som rører seg i det globale finansmarkedet fra uke til uke.

Anders Johansen

Forvalter og makroekspert

Danske Bank Norge